一、七月份国内钢铁市场震荡下行

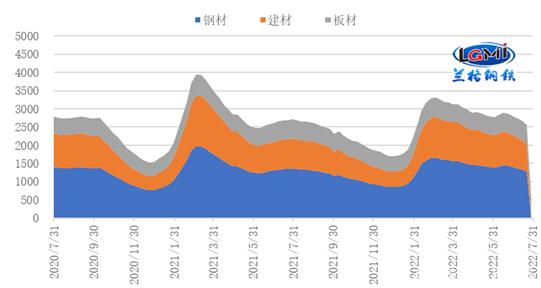

7月份,市场受到市场需求淡季制约,下游实际采购需求释放力度仍然不足,叠加成本支撑力度的减弱,国内钢材市场上中旬呈现明显的弱势下跌行情,下旬有所企稳反弹。兰格钢铁云商平台监测数据显示,截至7月底,兰格钢铁全国钢材综合价格为4324元/吨,较上月末下跌352元/吨,环比跌幅为7.5%,年同比下跌26.2%。其中,长材价格为4241元/吨,较上月末下跌222元/吨,跌幅5.0%,年同比下跌23.5%;板材价格为4296元/吨,较上月末下跌458元/吨,跌幅为9.6%,年同比下跌29.8%;型材价格指数为4308元/吨,较上月末下跌442元/吨,跌幅为9.3%,年同比下跌25.9%;管材价格为4927元/吨,较上月末下跌384元/吨,跌幅为7.2%,年同比下跌20.6%(详见图1)。

图1 兰格钢铁价格指数(LGMI)走势图

分品种来看,兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,7月底,各品种价格相比上月底均明显下跌,其中,冷轧卷跌幅最大,为10.2%;无缝管跌幅最小,为3.4%;其他品种跌幅在5.5-10.1%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(单位:元/吨,%)

二、钢铁行业供给分析

1、钢铁生产同比仍延续收缩 后期或现回升

6月份,由于淡季需求明显不足,国内钢材市场价格大幅下挫,钢厂开始陷入大幅亏损,钢厂检修减产明显增多,钢铁产量呈现高位回落态势。国家统计局数据显示,6月份,我国生铁产量7688万吨,同比增长0.5%;粗钢产量9073万吨,同比下降3.3%;钢材产量11842万吨,同比下降2.3%(详见图2)。从粗钢日产来看,6月份全国粗钢日均产量为302.4万吨,环比下降3.0%。

从累计产量来看,仍呈现同比下降局面。1-6月,我国生铁产量43893万吨,同比下降4.7%;粗钢产量52688万吨,同比下降6.5%;钢材产量66714万吨,同比下降4.6%。

图2 我国粗钢和钢材月度产量数据

7月份以来,随着钢价进一步下跌,钢企利润空间继续压缩,吨钢面临较大幅度亏损,钢铁生产企业停产检修的情况明显增多,产能释放呈现持续下行的态势。兰格钢铁网调研的全国高炉开工率呈连续回落态势。从全月来看,7月份全国钢铁企业高炉开工率均值为77.5%,较上月回落4.1个百分点,较上年同期低2.4个百分点。从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业产量继续下降。据中国钢铁工业协会统计数据显示,7月上中旬重点钢企累计粗钢日均产量205.79万吨,环比下降6.43%,同比下降4.0%。

由于钢企亏损幅度加大,企业检修减产情况增多,月末虽受到亏损修复,钢企复产预期有所增加,但7月份钢铁产量仍呈环比收缩的态势,同比或现首次回升。据兰格钢铁研究中心估算,7月份全国粗钢日产或将回落至285万吨左右的水平。

2、钢材社会库存持续下行

7月份,受钢铁产量明显缩减,在淡季需求不足的情况下,钢材社会库存仍持续下降,库存水平首次低于去年同期。兰格钢铁云商平台监测数据显示,截至7月底,兰格钢铁网统计的29个重点城市钢材社会库存为1224.4万吨,月环比下降15.5%,年同比下降10.0%。其中,建材社会库存为694.1万吨,月环比下降21.6%,年同比下降16.2%;板材社会库存为530.3万吨,月环比上升3.6%,年同比下降0.3%(详见图3)。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:矿焦价格下跌 成本支撑继续减弱

7月上中旬,由于钢铁企业亏损加重,检修减产企业及设备数量增加,铁矿石需求及价格继续回落;下旬随着下游钢铁市场企稳反弹,钢企短期盈利恢复,带动企业复产预期增强,铁矿石价格有所反弹。据兰格钢铁云商平台监测数据显示,7月底,唐山地区66%品位干基铁精粉价格为865元,较上月末下跌110元,跌幅为11.3%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为785元,较上月末下跌70元,跌幅为9.2%。

7月份以来,随着钢企亏损加剧,钢企提降落地速度加快,全月完成4轮提降,累计跌幅为800元/吨。据兰格钢铁云商平台监测数据显示,截至7月底,唐山地区二级冶金焦价格为2250元/吨,较6月底下跌800元/吨,跌幅26.2%。

在铁矿石、焦炭均价下行带动下,成本支撑作用继续减弱。兰格钢铁云商平台成本监测数据显示,使用7月份购买的原燃料生产测算的兰格生铁成本指数为140.3,较上月同期下降12.5%;普碳方坯不含税平均成本较上月同期减少445元/吨,降幅为11.9%。

四、钢铁行业需求分析

1、出口需求:钢材出口环比下降、同比回升 后期仍面临回落压力

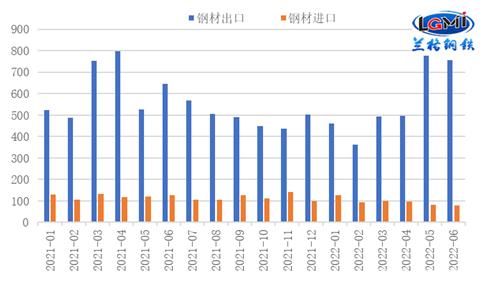

6月份,我国钢材出口呈现环比下降、同比增长的态势。海关总署发布数据显示,6月份,我国出口钢材755.7万吨,环比下降2.6%,同比增长17.0%(详见图4);1-6月份我国累计出口钢材3346.1万吨,同比下降10.5%。

进口方面,由于国内需求依然偏弱,我国钢材进口量继续收缩。6月份,我国进口钢材79.1万吨,环比下降1.9%,同比下降36.8%;1-6月累计进口钢材577.1万吨,同比下降21.5%。

目前全球经济下行压力显现,海外钢材市场供需同步走弱,国际钢材市场价格明显回落,我国钢材出口价格已不具明显优势,钢铁业新出口订单仍在收缩区间弱势运行(详见图13),兰格钢铁研究中心预计后期我国钢材出口量可能继续高位回落。

2、国内建筑需求:建筑钢材需求有望改善

6月份,固定资产投资累计增速略有回落。分领域看,1-6月份,基础设施投资同比增长7.1%,较1-5月回升0.4百分点;制造业投资同比增长10.4%,增速较上月回落0.2个百分点;房地产开发投资降速继续回落,同比下降5.4%,降速较上月回落1.4个百分点,基本呈现基建投资持续发力、制造业投资保持韧性、房地产投资依然承压的结构性分化特征。

从单月增速来看,基建投资和制造业投资增幅继续回升,带动6月份固定资产投资同比增长加快。房地产方面,除销售面积降速同比降幅有所收窄外,其他主要指标同比降速均有扩大趋势。房地产行业已到大周期下行阶段,新开工面积大幅下降,存量施工支撑减弱,房地产投资依然承压,全年大概率为负增长,房地产领域的钢材需求仍面临减弱压力。

7月份仍是传统季节性需求淡季,北方高温、南方雨季,各地工程进度仍受季节影响,建筑钢材需求表现疲软。6月份,兰格钢铁网调查的13个重点城市建筑钢材日均成交量为12.55万吨,较5月份增加1.11万吨;但7月份该指标回落到11.99万吨,较6月份减少0.56万吨,反映季节性对需求恢复仍形成制约。8月份随着立秋到来,高温多雨气候逐渐减少,在国家稳增长政策资金、重点项目的推动下,基建投资发力将带动建筑钢材需求有一定改善空间。

3、国内制造业需求:制造业用钢需求将承压恢复

6月份制造业方面进一步恢复,数据表现继续改善。国家统计局数据显示,6月份,制造业规模以上工业增加值同比增速为3.4%,较上月回升3.3个百分点;1-6月,制造业规模以上工业增加值同比增长2.8%,增速较1-5月上升0.2个百分点。兰格钢铁研究中心监测的15项主要用钢产品产量数据中,6月份同比呈现增长的产品由上月的4项增加到7项,且其余7项产品单月表现为降幅收窄,反映制造业需求仍在不断复苏。

但随着7月份需求有所回落,企业生产经营活动放缓,经济回升动力偏弱。中国物流与采购联合会、国家统计局服务业调查中心发布的2022年7月份中国制造业采购经理指数(PMI)为49.0%,比上月回落1.2个百分点。7月份PMI指数再度回落至荣枯线之下,表明经济运行受多地高温多雨短期季节性影响有所波动,叠加国内疫情仍呈散发态势,外部形势更趋复杂严峻,市场需求有所承压,后期板材需求或承压恢复。

五、八月份国内钢铁市场预测

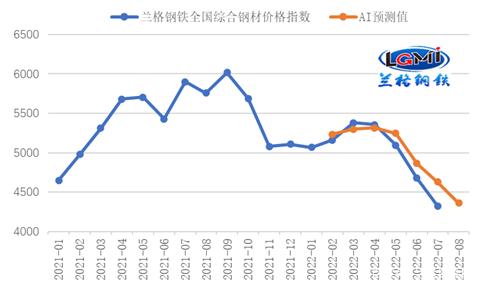

图5 兰格|腾景钢铁综合价格指数AI预测(元/吨)

从国外环境来看,7月份全球经济面临严重通胀形势及经济衰退风险,欧洲11年来首次加息和美联储年内第四次加息落地,全球货币政策趋紧使得国际资本市场及大宗商品市场依然承压。

从国内环境来看,上半年,中国经济展现了强劲韧性,呈现出从高位回落至阶段性低点再企稳回升的运行趋势;下半年中国经济将呈现恢复性上升,三、四季度GDP增速将企稳反弹,各项指标将有进一步改善。

综合来看,国内钢材市场仍将面临全球通胀加息冲击,供给有所收缩,季节性制约逐步减弱,需求有一定改善空间,成本下移支撑转弱等多方因素的影响;兰格&腾景钢铁大数据AI辅助决策系统预测,8月份国内钢材市场将呈现震荡小幅反弹的局面。