一、紧固件简介

紧固件为将两个或两个以上零件(或构件)紧固连接成为一件整体时所采用的一类机械零件的总称,被誉为“工业大米”。紧固件主要包括螺栓、螺柱、螺钉、螺母、自攻螺钉、木螺钉、挡圈、垫圈、销、铆钉、组合件和连接副、焊钉等12大类,其应用极为广泛,在能源、电子、电器、机械、化工、冶金、模具、液压等等行业均承担了重要的作用。

二、紧固件市场现状

1、市场规模

作为最基础、最通用的机械基础件,紧固件产业对国家新战略新兴产业有着举足轻重的作用,随着我国经济发展,对紧固件的需求呈持续增长走势,带动行业规模不断增长。2014年我国紧固件市场规模为729.73亿元,2021年我国紧固件市场规模增长至1095.89亿元,2014年以来我国紧固件市场规模复合增速6%。

2014-2021年我国紧固件市场规模走势图

资料来源:智研咨询整理

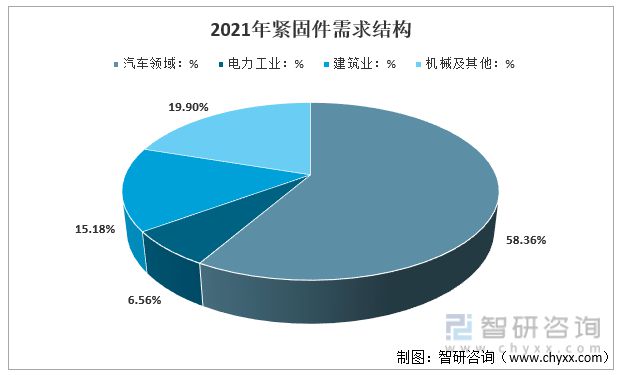

分行业来看,汽车工业是紧固件的主要需求领域,2021年汽车领域紧固件需求占比为58.36%;其次是建筑业,2021年占比为15.18%;电力工业占比6.56%,机械及其他占比为19.9%。

2021年紧固件需求结构

2、生产状况

我国紧固件产业经过改革开放40多年的发展,已完成了由小到大的转变,产量居世界第一,是名副其实的生产大国和出口大国。从近几年看,我国紧固件行业产量整体呈现增长态势,2014年产量为719.96万吨,到2019年增长为850.07万吨,2020年略微下降为825.01万吨,2021年再次上升未898.99万吨,达到历史新高。

2014-2021年中国紧固件行业产量情况

3、进出口情况

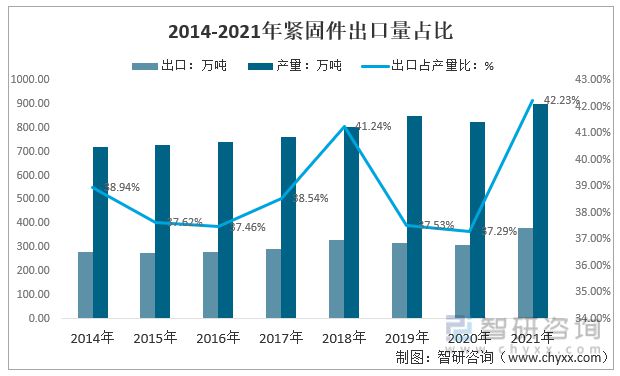

我国紧固件制造业是典型的外贸型产业,出口渠道是我国紧固件生产商重要的销售通路之一,出口数量占国内产量比重近年来维持在40%左右,2021年这一比例达到42.23%。

2014-2021年中国紧固件出口量占比

资料来源:中国海关、智研咨询整理

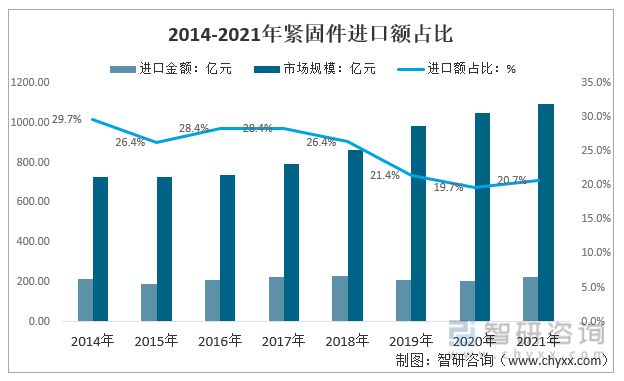

值得注意的是,尽管我国紧固件制造是外贸型产业,进出口产品结构却极其不平衡。由于我国紧固件企业大多自动化程度低、技术装备落后、企业规模小,生产的产品多是低端紧固件,产品质量差、品质档次低,出口也以低端产品为主。而高端产品还未能实现自给,仍依赖于进口。

但是,随着国内紧固件制造业整体能力的提升,我国紧固件生产商正在向中高端产品市场拓展,紧固件高端产品国产替代效应不断深化,2021年我国紧固件产品进口额为226.88亿元,进口额占市场规模的比重为20.7%,而这一数据在2018年还高达26.4%,表明我国紧固件生产商向中高端转型升级已取得了一定成果。

2014-2021年中国紧固件进口占比

三、重点企业分析

紧固件行业属于完全竞争行业,市场进入门槛不高,行业中参与者众多。总体来看,我国紧固件行业集中度低,大部分企业规模较小、生产技术落后、工艺革新缓慢,集中于低端产品领域,导致我国紧固件行业在高端产品领域竞争力较弱,技术水平与国外先进技术仍有较大差距。但在政策支持和企业持续研发创新下,也有晋亿实业、超捷股份、七丰精工等领先企业不断提升技术水平、创新生产工艺,提升行业整体竞争实力。

1、晋亿实业

晋亿实业股份有限公司是国内紧固件行业龙头,全球最大的紧固件制造厂商之一。它成立于1995年11月,2007年1月在上海证券交易所股票上市。经过多年发展,公司在紧固件生产、研发、配送等领域积累了丰富的经验,生产国标(GB)、美标(ANSI)、德标(DIN)、意标(UNI)、日标(JIS)、国际标准(ISO)等各类高品质螺栓、螺母、螺钉、精线及非标准特殊紧固件,同时公司把握国家大力发展高速铁路的趋势,积极开拓高铁扣配件市场,公司是铁路扣件系统的集成供应商,产品种类齐全,是国内唯一一家能够生产制造全套时速250公里和350公里高铁扣配件及整件产品的企业,在行业内拥有较高的知名度,产品制造能力以及稳定可靠性均处于行业内的领先水平。

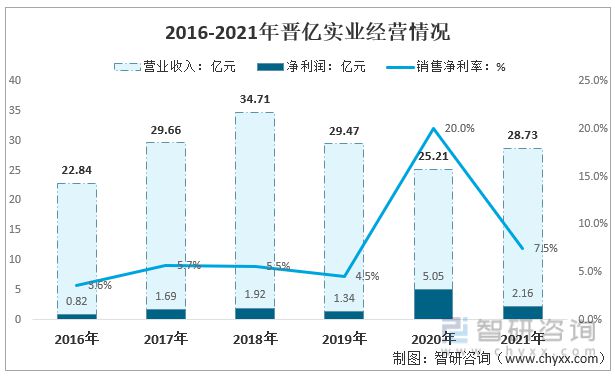

2020年,受新冠肺炎疫情和复杂多变的国内外环境影响,公司紧固件行业销售收入为22.54亿元,较前两年有所下降。2021年,公司延续良好发展的态势,内外销同比增长,实现营业收入28.73亿元,同比增加13.96%。净利润为2.16亿元,同比下降57%,但这并非企业盈利能力的下降。2020年,晋亿实业引进外部投资者对其原全资子公司晋亿物流增资,原本由成本法核算变更为权益法,在丧失控制权日按公允价值重新计量确认投资收益3.89亿元,导致2020年产生非经常性收益。撇开非经常性损益不看,实际上公司净利润两年平均增长30.6%,净利率也从2019年的4.5%增长至7.5%,盈利能力显著提升。

2016-2021年晋亿实业经营情况

资料来源:公司年报

2、超捷股份

超捷紧固系统(上海)股份有限公司是国内精密紧固件领导者,成立于2001年,于2021年上市。公司致力于汽车发动机涡轮增压系统连接件,高强度、高精密紧固件,非标异型件等产的研究和开发,广泛用于汽车涡轮增压、底盘、车灯、后视镜、变速箱、内饰等汽车系统零部件连接、调节与紧固的应用。产品主要供给国内外知名汽车零件一级供应商,如博世、麦格纳、卡斯马、德韧、ECS、菱重、博马科技、富奥石川岛等,终端OEM为GM、VW、Ford、长城、蔚来等中外著名企业。

超捷股份重视技术创新,目前拥有78项国内专利权,其中发明专利7项。核心技术覆盖金属紧固件、异形连接件、塑料紧固件的关键生产工艺流程,包括冷镦成型、螺纹成型、冲压成型、车削加工、热处理、小总成焊接/铆接以及注塑、自动组装等。

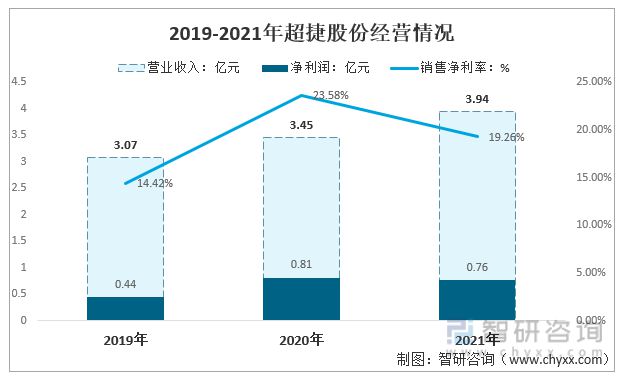

2021年,超捷股份营业收入达3.94亿元,同比增长14.2%。值得注意的是,基于多年的产业技术积累,超捷股份也在积极向新能源汽车领域拓展,开发了一系列用于新能源车的紧固件、异形连接件产品,并申请取得6项实用新型专利。2021年,公司应用于新能源汽车的紧固件已形成销售,销售金额为2039万元,毛利率超46%。

2019-2021年超捷股份经营情况

资料来源:公司年报

3、七丰精工

七丰精工科技股份有限公司是一家集中高端紧固件研发、制造和检测为一体的高新技术企业。于2022年登陆北交所。产品包括:GB、JIS、ANSI、ISO标准紧固件和各类非标紧固件、高速铁路螺纹道钉、航空航天和军工紧固件。公司相继通过了ISO9001-2008、GJB9001B-2009、AS9100C-2009质量体系认证和CNAS国家实验室认可,具备了为航空航天、军工等高端紧固件进行配套生产及军品科研生产的资质。

七丰公司重视技术进步,不断加大自主创新和研发力度,自主研发能力显著提升,公司于2008年开发的高速铁路螺纹道钉,产品成功取代进口,现已应用于京沪、京广、兰新等多条高速铁路客运专线上,2011年公司成功进入航空航天、军工等高端紧固件领域,研制生产的各类紧固件系列在国防武器型号上得到了广泛应用,配套范围涉及航空航天等多个行业领域。

截至2021年末,七丰精工共计获得6项发明专利,15项实用新型专利,5项外观专利,加强了企业科技创新能力,提升制造工艺,提高生产效率,进一步增强了公司核心竞争力。

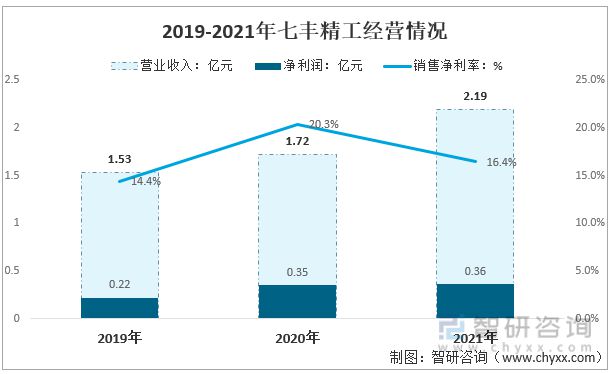

2021年,七丰精工实现营业收入2.19亿元,同比增长27.3%,净利率为16.4%。

2019-2021年七丰精工经营情况

资料来源:公司年报

四、行业发展前景

紧固件作为基础工业零部件,广泛应用于众多领域,同时也是下游行业转型升级的重要基础。当前我国紧固件行业仍呈现低端产品产能严重过剩,高端产品供给不足,企业规模小,自动化程度等状况,严重阻碍了我国紧固件行业的进一步发展。“中国制造2025”的提出,揭开了我国由制造大国向制造强国转变的序幕。各行各业进行自主创新、结构调整和转型升级离不开基础零部件性能、质量的提升,同时也预示着高端零部件的潜在市场空间将进一步拓宽。紧固件行业转型升级迫在眉睫,高强度、高性能、高精度、高附加值和非标异形件是将来紧固件的发展方向。此外,“双碳”背景下,绿色制造也成为紧固件制造行业发展中重点落实的问题,大力推进绿色环保新工艺,积极推广非调质钢新材料应用等正在成为紧固件企业的绿色升级改造发展方向。